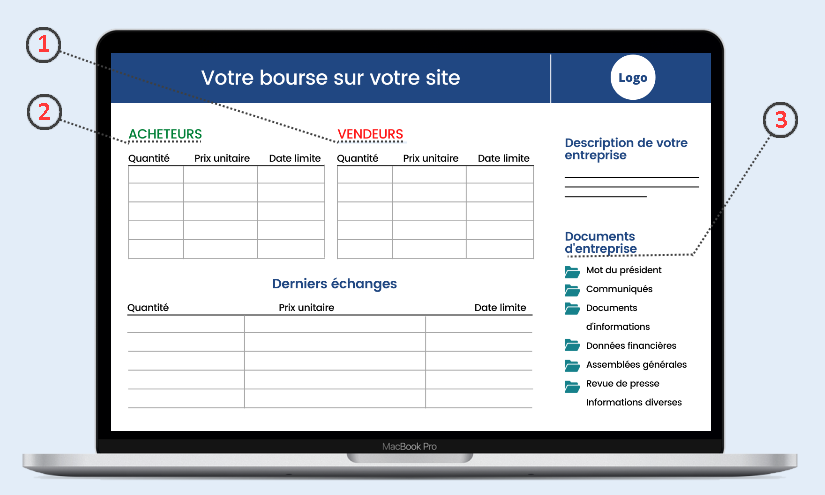

CiiB créé votre Minibourse privée que vous utiliserez comme une grande bourse

1 - Les ventes sont classées par ordre de prix croissant, du moins élevé au plus élevé

2 - Les achats sont classés par ordre de prix décroissant, du plus élevé au moins élevé

3 - Des informations économiques et financières sur l'entreprise

Avantages pour une PME, PMI ou ETI d’avoir sa Minibourse

- Offrir de la liquidité aux actionnaires (acheter et vendre plus facilement ses titres)

- Valoriser votre société au fil du temps

- Lever des fonds auprès des épargnants en conservant votre pleine indépendance de gestion

- Utiliser le financement participatif (equity crowdfunding) pour vendre vos actions ou augmenter le capital de votre société

- Faciliter l’actionnariat des salariés

- Réaliser des acquisitions d’entreprises payées en actions de votre société

- Transmettre progressivement tout ou partie du capital de votre société

- Préparer l’introduction en bourse de votre société

Rôles de CiiB

Etudier la faisabilité de mettre en place un marché d’actions (Carnet d’Annonces ou Euronext Access)

Tenir les registres titres d’actionnaires nominatifs

Mise en place d’un Carnet d’Annonces, gestion des Carnets d’Annonces, suivi de la bonne fin des livraisons règlements, liquidité entre particuliers

Respect des l’esprit des règles de l’AMF et d'Euronext

Formation (certifiée Qualiopi) pour les dirigeants et leurs conseils, des connaissances des mécanismes boursiers

Inscrire les actions d’une PME en Bourse

- PME-PMI de croissance, entrez dans le réseau où 4 millions d’investisseurs cherchent quotidiennement à placer leurs disponibilités financières dans des entreprises.Il sont espoir de trouver celles qui leur apporter ont la meilleure sécurité, rentabilité et pérennité pour leur épargne.

- Pour davantage de protection des épargnants, CiiB demande aux PME-PMI la désignation d’un Commissaire aux comptes

Nous introduisons votre entreprise en bourse, sur Euronext Access pour 50K€, clé en main, comprenant la totalité des coûts de la première année de cotation en bourse (coût d’Euronext, du teneur de registres et du listing sponsor).

Prévoir, pour les années suivantes, un coût total annuel de 20 K€, pour l’entretien de la cotation en bourse.

L’introduction en bourse (IPO - Initial Public Offering) est un véritable tournant pour l’entreprise en terme de notoriété, de crédibilité, et de dimension financière.

Elle démarre par une étude de faisabilité qui détermine l’aptitude, la stratégie, et les objectifs de l’entreprise.

CiiB joue un rôle déterminant dans le processus d’introduction en Bourse. Sa présence est destinée à renforcer la confiance des investisseurs. Il s’assure que la société réunit tous les critères requis pour être cotée en bourse.

Les missions de CiiB lors de l’introduction en bourse

- Evaluer l’aptitude de l’Emetteur à être introduit en Bourse au travers d’une étude de faisabilité, incluant une fourchette de valorisation pour les actions de l’entreprise ;

- Participer à la rédaction du Document d’Information (ou du Prospectus UE en cas d’offre au public) ;

- Coordonner le processus le processus de diligence raisonnable avec l’ensemble des partenaires associés à l’opération (opérateur de marché Euronext, autorité de régulation AMF, avocats, Commissaires aux Comptes, prestataires de services d’investissement, investisseurs et actionnaires existants et potentiels) ;

- Veiller au respect par la société de ses obligations d’information et de communication financière en tant que société cotée.

Choix du marché d’actions

Carnet d'annonces

|

Euronext Access

|

Euronext Growth

|

|

|---|---|---|---|

| Age minimum | 3 | 3 | 3 |

| Forme juridique | Société par actions | Société par actions | Société par actions |

| Règles de marché | Gré à gré, respect esprit AMF et Euronext | Régles d'Euronext Access | Régles d'Euronext Access |

| Capitalisation | Pas de minimum (capital ≥ 37 K€) | Pas de minimum (capital ≥ 225 K€) | Pas de minimum (capital ≥ 225 K€) |

| Flottant minimum | Pas de minimum |

Pas de minimum

1 M€

|

• 2,5 M€ en cas d'offre au public • 2,5 M€ en cas placement privé |

| Origine des titres | Cession par les dirigeants et/ou émission (augmentation de capital) | Cession par les dirigeants et/ou émission (augmentation de capital) | Cession par les dirigeants et/ou émission (augmentation de capital) |

| Document d'information |

• Prospectus visé par l'AMF en cas d'offre

au public • Document d'information en cas d'offre à l'epargne de proximité |

•

Prospectus visé par l'AMF

en cas d'offre au public • Document d'information en cas de placement privé |

•

Prospectus visé par l'AMF

en cas d'offre au public • Offering circular en cas de placement privé |

| Procédure de cotation |

• Offre au public pour un montant ≥

2,5 K€ • Offre a l'epargne de proximité • Cotation directe |

• Offre au public si montant ≥ 2,5

K€ • Placement privé • Admission technique |

• Offre au public pour un montant ≥

2,5 K€

• Placement privé pour un montant ≥ 2,5 K€ • Admission direct |

| Délais | 3 à 4 mois | 4 à 5 mois | 5 à 6 mois |

| Coût Euronext | Néant |

• Admission 5 000 € +0,125 % de la capitalisation; • Abonnement annuel : 2 500 € |

• Admission 10 000 € +0,05 % de la capitalisation; • Abonnement annuel : 5 000 € |

Tenue des registres d’actionnaires : une solution complète et digitalisée de gestion de vos registres des mouvements de titres

En tant que responsable de PME-PMI-ETI, vous êtes conscient de l'importance de la tenue des registres des mouvements de titres pour maintenir une traçabilité de la propriété des actions de votre société.

Chez CiiB, nous comprenons que la gestion des titres peut être une tâche complexe et fastidieuse, en particulier pour les sociétés ouvrant leur capital à leurs salariés et/ou au public.

C'est pourquoi nous proposons une solution sur-mesure de gestion des titres pour vous aider à gérer efficacement votre capital et les mouvements de titres de vos actionnaires.

Gérez efficacement votre capital et les mouvements de titres de vos actionnaires avec le service titres de CiiB

Nous proposons une solution sur-mesure de gestion des titres, spécialement adaptée aux PME-PMI-ETI non cotées en bourse (ainsi qu'aux sociétés cotées sur Euronext Access).

Notre service de tenue de registre des mouvements de titres, avec notre logiciel propriétaire TRACTION, est une solution complète pour gérer vos registres en toute sécurité et simplicité.

TR @CTION

Comptabilité titres

Nous attribuons à chaque actionnaire un identifiant unique pour suivre ses actions, enregistrons tous les mouvements d'actionnaires (négociations, cessions, transmissions), et établissons et contrôlons les ordres de mouvement des titres

Assemblées générales

Nous préparons les convocations et les listes d'assemblées, et calculons les droits de vote double pour une gestion efficace de vos assemblées générales

Opérations sur titres

Nous gérons également les augmentations de capital, les attributions d'actions, les registres de détenteurs de droits, les paiements de dividendes, ainsi que les conversions d'obligations ou de bons de souscription en actions

Actionnariat salarié

Nous gérons également l'actionnariat de vos salariés :

- actions gratuites/de performance

- stock-options

- bons de souscription d’actions (BSA)

- bons de souscription de parts de créateur d'entreprise (BSPCE)

- fonds communs de placement d’entreprise (FCPE)

- plans d’épargne entreprise ou groupe (PEE, PEG)

Sécurité

Notre environnement est totalement sécurisé. Nous garantissons un accès sécurisé aux informations grâce à l'identification par identifiant et mot de passe, et nous isolons le poste informatique de TRACTION d'Internet pour éviter les intrusions et les virus. De plus, les données de TRACTION sont sauvegardées quotidiennement.

Depuis 1987, CiiB a introduit 54 sociétés en bourse, totalisant 30 000 actionnaires, avec le logiciel TR@CTION pour la tenue des registres des mouvements de titres.

Nous avons modernisé notre solution pour offrir encore plus de fonctionnalités adaptées aux besoins des PME-PMI-ETI.

En 2023, nous sommes fiers de proposer notre service de tenue de registre des mouvements de titres également aux sociétés par actions non cotées.

Contactez-nous pour en savoir plus sur notre solution de gestion des titres

La règle de base d'un marché d'actions est de pouvoir se procurer les informations financières récentes sur la société, qu’elle soit cotée sur Euronext Access, sur Euronext Growth ou qu’elle ait sa Minibourse digitale.

La communication financière permet à une société cotée en bourse ou ou ayant sa Minibourse digitale d’être connue et reconnue des investisseurs, des actionnaires et des analystes.

CIIB a créé C3P, agence de communication financière spécialiste des petites et moyennes capitalisations boursières.

Afin de maximiser votre notoriété commerciale nationale et internationale, C3P vous propose :

- La définition, la mise en place et la gestion de votre plan média de communication financière en fonction des cibles d’actionnaires et de la stratégie de fonds propres

- Maximiser votre notoriété commerciale nationale et internationale

- Fidéliser vos clients et en accroître le nombre grâce à votre cotation sur Euronext Access ou grâce à votre Minibourse digitale (Carnet d’Annonces)

Aller au-delà des seules obligations réglementaires d’information financière va permettre à l’entreprise d’utiliser sa cotation en bourse ou sa Minibourse digitale comme un vecteur inégalé de notoriété commerciale et de visibilité, et d’en retirer un avantage compétitif décisif.

CONSEIL

- Conseil stratégique

- Définition de l’Equity Story et des messages clés

- Etudes d’image et de positionnement boursier

- Media Training

- Stratégies de conquête et de fidélisation

- Analyses d’actionnariat (TPI)

- Q&A

- Communiqués de presse

- Slideshows

- Présentations

- Executive Summaries

- Lettre aux actionnaires

- Rapports annuels

- Plaquettes commerciales

- Dossiers de presse

EVENT

- Visites de sites

- Réunions d'actionnaires

- Présentations

- Assemblées Générales

- Rencontres

- Rapports annuels

- Investisseurs

- Roadshows

- Interviews

- Presse / TV / Radio

- Relations par téléphone

DIGITAL

- Campagnes Media / réseaux sociaux

- Site internet / rubtique investisseurs

- Présentations vidéo

- Assemblées Générales

- E-newsletters

- Diffusion à des bases ciblées

- Plateformes de financement participatiff

Agence de communication financière spécialiste depuis 1987 des PME de croissance

L’établissement d’une stratégie de communication financière, informant de l’avancement des projets de l’entreprise, avec l’annonce des réussites ou des échecs, est essentiel pour développer un mouvement d’intérêt à acheter et vendre des actions et faciliter la réalisation d’augmentations de capital.

Le nombre d’actionnaires de toute société, cotée ou non cotée, étant amené à diminuer naturellement (décès, besoin de liquidités, désintérêt…), un effort permanent de communication doit être réalisé vers de nouveaux investisseurs pour au moins en maintenir le nombre.

Il est important que chaque information communiquée aux actionnaires, et en direction de nouveaux actionnaires potentiels, rappelle l’existence du marché d’actions de la Société.

C3P étudie l’élaboration de votre plan de communication financière (choix des supports, achat d’espaces, conseil à la rédaction) à réaliser en concordance avec l’animation de votre marché d’actions.

PRESSE

- Presse locale

- Presse nationale

- Presse internationale

- Presse spécialisée

- Stratégies de conquête et de fidélisation

- Blogs

- Presse économique et financière

- TV

- Radio

GERANTS - ANALYSTES - INVESTISSEURS

- Business Angels

- Gérants

- Présentations

- Family Office

- CGPI

- Analystes

- Investisseurs

- Institutionnels

ACTIONNAIRES INDIVIDUELS

- Plan media

- Actionnaires individuels

- Actionnaires salariés

- Comités Consultatifs des actionnaires

- Clubs d'Investissment

COMMUNITY MANAGEMENT DIFFUSION REGLEMENTAIRE

- Youtube

- AMF

- Euronext

Pour accroître les fonds propres de l'entreprise, il est important de mettre en place une stratégie solide qui permettra de maintenir l'indépendance tout en générant des fonds nécessaires pour financer les investissements à long terme.

L'élaboration d'une stratégie d'accroissement des fonds propres doit être réalisée de manière réfléchie et adaptée aux besoins de l'entreprise. Il est essentiel de prévoir une stratégie à long terme pour maintenir l'indépendance tout en générant des fonds nécessaires pour financer les investissements à long terme.

Objectifs

Définir:

- - la valeur de convenance de l’entreprise (actuelle et théorique future en fonction de la stratégie d’ouverture du capital)

- - le dimensionnement de l’opération d’ouverture du capital à l’actionnariat individuel (local, régional, national ou international) et/ou à une communauté d’intérêt (salariés, clients, revendeurs…)

3. Recommander l’ingénierie financière et le planning adapté

4. Déterminer le plan de communication financière correspondant

Conclusions et préconisations

Evaluation de l’adéquation de l’entreprise à l’ouverture du capital à l’actionnariat individuel

- L’entreprise possède-t-elle d’emblée le profil pour intéresser des

actionnaires individuels ?

- Quels sont ses points forts, ses points faibles ?

- Quels seraient les points à adapter ou à améliorer ?

- Le cas échéant, quelles autres sources de fonds propres seraient

mobilisables ?

Perspectives de croissance et valorisation de l’entreprise

- Quelle croissance, en termes de chiffre d’affaires et de résultats, serait

envisageable si votre entreprise disposait des fonds propres suffisants ?

- Quels sont les besoins en fonds propres ? A quelle(s) échéance(s)

?

- Quelle approche de valorisation prévisionnelle peut-on définir pour votre

entreprise ?

- Quelle valeur de votre entreprise serait suffisamment attractive pour des

investisseurs ?

Préconisations

- Juridique : Mise en harmonie des statuts, résolutions aux assemblées…

- Révision comptable

- Choix du marché d’actions adapté (Carnet d’Annonces, Euronext Access ou

Euronext Growth)

- Mise en place du plan de Communication financière

Stratégie possible de développement des fonds propres, planning

- Répartition actuelle du capital et évolution possible de sa répartit

- Moyens de sauvegarde des intérêts des actionnaires actuels et de respect des minoritaires

- Planification et montants des augmentations de capital réalisables. Modalités (prix d’émission…)

Coûts détaillés des différents intervenants

- Selon le dimensionnement préconisé : coût d’ingénierie financière, documents d’information

- Autres coût liés aux opérations (avocat, commissaire aux comptes)

- Coûts annuels (back-office titres, contrat de liquidité, communication financière)